Какой продукты питания пользуется спросом

Что предложить потребителю, а самому извлечь из этого прибыль? О том, что выгоднее реализовать на рынке в ближайшие годы и пойдет речь в этой статье.

Что такое ходовой товар

Ходовой товар – это продукция, пользующаяся большим спросом, на нее легко найти покупателя. Однако не в каждом случае ходовые товары можно однозначно признать надежными и выгодными для продавца – такими, за которыми человек придет, даже если будет ограничен в денежных средствах. Поэтому перед выбором продукции для реализации всегда нужно учитывать не только уровень продаваемости в данный момент, но и в перспективе, а также произвести подсчеты прибыли за одну единицу отпущенного на кассе товара.

Хороший ходовой товар – это продукт, который одинаково будут брать как в кризис, так и в моменты развития экономики.

Предпринимателю проще и разумнее получить чуть меньше дохода, продав надежную продукцию (нужную всегда), чем дорогостоящие изделия из группы риска, которые приобретаются ситуативно. Сравните крупы и деликатесные морепродукты: гречку человек может есть несколько раз в неделю, тогда как икру или креветки он возьмет только в праздник.

Самые простые примеры востребованного товара

Если на минуточку сесть и задуматься о самых часто покупаемых в России товарах, то на ум приходят хлеб, сигареты и алкоголь. Так и есть, но это совсем не означает, что открытие бизнеса по продаже любого из этих товаров гарантированно будет приносить высокие и стабильные доходы или какие-то преимущества по сравнению с другой продукцией.

Взять, к примеру, сигареты – один из самых популярных товаров в РФ. Сигаретный бизнес далеко не самый доходный. Всему виной система, которая направлена на формирование максимальных цен именно в этой нише.

Или взять на рассмотрение алкоголь.

Далеко не каждый напиток из огромного разнообразия окажется в списке популярных лидеров. Дорогие элитные напитки – вина, коньяки, виски в редких случаях смогут принести стабильный доход владельцу бизнеса так, как это делают более дешёвые и доступные напитки. Самым ходовым напитком считается пиво. Уже на протяжении 5 лет его продажи уверенно держат свои позиции на одном высоком уровне. Но на успешность продаж слабоалкогольной продукции влияет множество дополнительных факторов: место, ассортимент, конкуренция, марка.

Но какими бы высокими и массовыми ни были продажи алкогольной и табачной продукции, есть другой самый выгодный товар для бизнеса, который каждый человек приобретает всякий раз, когда отправляется за покупками. И это почётное место принадлежит обычному полиэтиленовому пакету. Начинать полиэтиленовое производство не так уж и просто, но люди делают на этом несущественном товаре миллионы рублей.

Популярные ходовые товары в России (в примерах)

Сейчас в РФ население интересуется преимущественно простыми хлебобулочными изделиями, водкой и сигаретами. Но здесь предпринимателю на старте нужно быть внимательным: на все указанные позиции при ценообразовании действуют определенные ограничения, предусмотренные законодательством. Таким образом, придется обеспечить крайне крупный товарооборот, чтобы извлечь прибыль, а это представляет сложность в рынке сбыта, так как конкуренция в этих сегментах очень высока.

К востребованным на территории Российской Федерации в настоящий момент относятся:

- мелкая бытовая техника, бюджетная электроника;

- электротехнические товары;

- бытовая химия и продукция для ухода за собой;

- детские игрушки;

- простые продукты питания (преимущественно хлебобулочные изделия, полуфабрикаты, масла, каши и крупы, овощи, чай).

Однако ходовой товар и выгодный не одно и то же.

К последнему относится все, на что покупатель готов потратить свои деньги, не задумываясь особо о сумме. Такую продукцию, мелкую и довольно банальную на первый взгляд, можно продать с хорошей выручкой. Обычно ассортимент этой розничной «дешевки» представлен в маленьких магазинчиках и ларьках, а приобретается задарма в Китае: посуда, гигиенические средства, канцтовары, мелочи, полезные в хозяйстве (прищепки, вешалки, плечики, липкие ленты и подобное). Таким образом, выгодный товар – это все то, что окружает нас каждый день, чем пользуется человек регулярно.

Покупатель всегда будет нуждаться в еде, поэтому даже в кризис лидирующие позиции по продаваемости не сдают продукты питания. Дорогостоящих предложений потребители стараются избегать и ищут доступные аналоги, к примеру вместо натурального сыра берут сырный продукт.

Еще одна прибыльная позиция – гастрономическая продукция на развес. Орешки, чаи, сухофрукты, сушеные дары моря и прочая мелочь, которая закупается огромными партиями в Китае или странах Азии, а потом продается в мелкой таре с наценкой. Так много и дешево превращается в мало и дорого.

Как выбирать ходовой товар для своей ниши в бизнесе

Каждый для себя выбирает определённую стратегию:

- реализация безрисковых товаров с меньшей, но стабильной прибылью;

- торговля товарами из группы повышенного риска и получение нестабильной, но временами высокой прибыли.

Большинство предпринимателей выберет надёжность, то есть первый вариант. Отталкиваться в поисках товара для коммерции стоит не от самых популярных разновидностей, а от перспективных и доходных.

Самые покупаемые товары в стране можно объединить в такие категории:

- мелкая бытовая техника – среди неё чайники, утюги, миксеры, блендеры, фены и прочие, без которых жизнь в принципе возможна, но с ними становится более комфортной и простой;

- электрические товары – сюда относятся розетки, выключатели, лампочки, переходники и прочие подобные предметы, в которых нуждается человек;

- санитарно-технические предметы – сантехника и комплектующие, которые имеют свойство повреждаться – это прокладки, вентили, краны, души и другие;

- инструменты ежедневного пользования – включают молотки, пилы, гвозди, шурупы, отвёртки, топоры и много чего другого необходимого в хозяйстве;

- бытовая химия – включает различные чистящие, моющие средства, предметы личной гигиены, которые приобретают люди с регулярным постоянством;

- предметы одежды и обувь – товары, которые человек не будет покупать каждый день, но и без них обойтись не сможет;

- товары для детей – одежда, игрушки, обувь, аксессуары, аксессуары повседневной жизни и т. д.;

- другие повседневные товары.

Среди продуктов питания тоже имеются лидеры. По статистическим данным, самыми покупаемыми за последний год в стране стали:

- мясо, в том числе курятина, свинина, говядина и индюшатина;

- куриные яйца;

- полуфабрикаты – пользуются большим спросом среди женщин;

- морепродукты и рыба в замороженном виде;

- масло растительное и сливочное;

- молоко коровье;

- макароны, мука и мучные изделия;

- соль, сахар;

- крупы – рис, гречка, овёс;

- чёрный чай;

- фрукты – бананы, яблоки;

- овощи – лук, картофель, капуста, морковь.

Среди всего многообразия какие-то продукты пользуются большим спросом, другие – меньшим. Как сделать правильный выбор и остановиться на определённом виде?

- Ориентация на собственные знания, интерес и веление сердца. Не каждый товар в равной степени будет приносить удовлетворение от работы с ним. Где-то не будет хватать знаний, где-то экспериментального познания, где-то частоты реализаций. Залог успеха любых продаж должен лежать не в жажде скорейшего получения прибыли. Собственное дело, прежде всего, нужно любить.

- Сравнение наиболее подходящих для вас групп товаров. Если вы разрываетесь между несколькими разновидностями товаров и не знаете, какому отдать предпочтение, то поможет определиться детальный анализ.

Первые шаги на пути к большому делу

После того как вы определились что продавать, нужно ответить ещё на ряд вопросов, которые помогут разработать стратегию бизнеса. Итак, это:

- где продавать;

- кому продавать.

Решение первого вопроса может быть найдено двумя способами:

- Открыть торговую точку, отправиться на рынок, снять помещение под магазин, арендовать ларёк или торговую площадь и так далее.

- Торговать через интернет. Такой способ позволит снизить цены на товары и привлечь большее количество покупателей.

Любой из этих вариантов обладает как преимуществами, так и недостатками. Не любой товар можно успешно продавать в интернете и не каждый товар на полках магазина способен заинтересовать так, как на просторах сети.

Теперь вернёмся ко второму вопросу – кому будем продавать товары. Если продукция пользуется спросом в большей части среди пожилого населения, то нет смысла организовывать торговлю через интернет. Относительно реальной торговли тоже важно определиться с покупателями для того, чтобы выгодно в дальнейшем размещать свои рынки сбыта.

Следующим шагом будет учёт всех своих возможностей по таким аспектам:

- наличие и объём стартовых вложений для открытия бизнеса;

- при открытии торговой точки желательно проводить предварительные маркетинговые исследования на предполагаемой территории: возможности спроса, поток проходимости, вероятность конкуренции и т. д.;

- позаботиться необходимо о максимальной востребованности в выбранном месте, а также устойчивости спроса на товар даже при переменах в экономической ситуации.

При детальном изучении перечисленных аспектов и правильных ответах на предложенные вопросы, открытие бизнеса не будет казаться таким сложным и пугающим.

Торговля в интернете

Предложение продукции в интернете выгодно сразу по нескольким причинам. Во-первых, покрытие глобальной сети в РФ составляет свыше 70%, причем с каждым годом эта цифра растет. Так или иначе, доступ в онлайн-магазины есть практически у всех жителей страны. Во-вторых, если раньше покупки через интернет были популярны среди молодежи, то сейчас эти люди становятся старше, а «армия» молодых посетителей площадок постоянно пополняется, то есть растут и объемы продаж. И, наконец, в-третьих, ритм жизни заставляет искать более быстрые способы приобретения нужных изделий, поэтому на выручку приходят интернет магазины (их посещают с компьютеров, а 1/3 пользователей – с планшетов и смартфонов). К тому же отоваривание в них становится выгоднее и для экономии бюджета.

Ходовые товары по интернету

На чем строить бизнес в сети, что в большей степени требуется пользователям, которые предпочитают совершать покупки в режиме онлайн?

Электроника

В первую группу входят всевозможные электронные устройства и электротовары, отличающиеся компактными габаритами: техника для дома и кухни, мобильные гаджеты, ноутбуки, ридеры, планшеты. Что касается различных чайников, тостеров и кофеварок, то их продажу лучше организовывать на известных площадках, так как открывать свой интернет магазин – затратное дело, к тому же потребуется постоянно конкурировать с крупными игроками.

Парфюмерия и косметические средства

В эту группу входят туалетная и парфюмерная вода, одеколон, продукты для ухода за кожей лица и тела, очищающие сыворотки и гоммажи, декоративная косметика. Также ассортимент может быть дополнен аксессуарами для нанесения и удаления средств.

Подарочные товары и игрушки

Даже в условиях отсутствия денег люди стремятся побаловать близким презентом. Необычные вещицы приобретаются для взрослых, а игрушки (плюшевые, пластиковые, на радиоуправлении) – для детей. Популярны становятся квадрокоптеры и комплектующие к ним.

Одежда и обувь, аксессуары

Обращаться в онлайн магазины за таким, казалось бы, простым товаром, людей вынуждает высокая цена в обычных торговых точках. Часто в интернете удается найти аналогичное изделие гораздо дешевле, плюс с бесплатной доставкой – двойная выгода, а человеку никуда не нужно выходить лишний раз из дома.

Зеленый чай, кофе

Торговля этой продукцией продвигается за счет клиентов, стремящихся вести здоровый образ жизни, ратующих за очищение организма и насыщение его полезными элементами. Несмотря на кризис, многие люди не могут отказать себе в чашечке вкусного напитка.

Цены на покупки в сети

Любого человека, организующего бизнес, интересует, какую надбавку по стоимости можно сделать на ассортимент, сколько в итоге получить выручку, продав весь закупленный товар.

На самые обиходные товары наценка не может быть большой, от 5 до 35% и этим могут позволить себе заниматься только крупные магазины. Но даже они, как и более мелкие предприниматели стремятся найти товар с высокой наценкой от 100% (зонты, сумки, подарки) до 300% (чехлы для гаджетов, сезонная продукция). Выгоднее всего осуществлять закупки дешевых китайских изделий, а уже после реализовать их на территории РФ дороже в разы.

Если же планируется открывать магазин с нуля, то лучше отказаться от продажи техники и электроники, так как их необходимо приобретать большими партиями, а у клиентов могут возникнуть поломки в ходе эксплуатации.

На старте открытия бизнеса вполне можно заняться торговлей wow-товаров (покупки импульсного спроса). Сюда относятся различные предметы, которые помогут что-либо сделать человеку без особых усилий (пояс для похудения, тренажеры для отдельных групп мышц, устройства для экономииэлектричества, топлива). Главное, чтобы такие изделия не относились к скоропортящимся (поскольку высок процент утилизации просроченного сырья), не требовали особых условий хранения (влажность, температура), так как придется искать дополнительно помещения и тратить деньги.

Статистические данные

В качестве иллюстрирующего примера приведем информацию, собранную при помощи известного портала Авито, где продажей занимаются как частные лица, так и компании. Так, за прошлый год пользователи потратили почти 34 миллиарда рублей на покупку изделий из 5 категорий:

- товары личного назначения – 6,5 млрд;

- изделия для дома и дачи – 5,5 млрд;

- продукция для отдыха и занятий – 3,5;

- бытовая техника – 15,2;

- все для домашних животных – 4,7.

В лидерах по статистике оказались сезонные товары (так, летом хорошо покупались вентиляторы, палатки), гаджеты и комплектующие, одежда.

Общая статистика за 2016 год позволила создать следующий список из 10 самых часто покупаемых в интернете товаров:

- Лидером продаж в интернете стала мелкая бытовая техника.

- На втором месте идут косметика и парфюмерия.

- Почётное третье место заняли мобильные телефоны. Причём примерно 10% граждан РФ регулярно обновляют свои гаджеты, приобретая по более выгодным ценам телефоны в интернете. В среднем люди приобретают модели стоимостью до 600 американских долларов.

- Затем идут планшеты, ноутбуки.

- Игрушки и оригинальные подарки.

- Лицензионное ПО.

- Обувь, одежда, аксессуары.

- Книги. Довольно интересен тот факт, что, несмотря на бесплатность, легкодоступность и удобство электронного варианта книг, литература в бумажном переплёте хорошими темпами продаётся через интернет.

- Заказ и оплата билетов онлайн.

- Крупная бытовая техника.

Но большая часть из самых ходовых товаров не подойдёт для открытия торговли через интернет с нуля. Например, даже если у вас есть достаточно денег, чтобы вложить их в крупную быт. технику, то закупать её нужно только оптом и в больших количествах. Не исключены издержки на поломки при этом. А рынок уже переполнен крупными предпринимателями, с которыми сложно будет конкурировать.

Разница по регионам

Во многом спрос зависит не только от того, сколько денег в кошельке у клиента, но и от сезонности. Оценить этот параметр поможет сервис подбора ключевых слов wordstat.yandex.ru. На этом сайте необходимо ввести интересующий запрос и выбрать регион. Далее система покажет, сколько раз было запрошено слово в течение месяца. Чтобы оценить сезонность товара, достаточно переключиться на «историю запросов» и посмотреть приведенные данные. Исходя из полученной информации, легко сделать вывод, какой товар будет в большей степени интересен людям летом или зимой.

Конечно, можно сделать предположения, основываясь на жизненном опыте, но статистика гораздо надежнее, чем субъективные гипотезы.

Например, дождевой зонтик должен быть нужен человеку осенью или весной, но в действительности больше всего это изделие покупают с мая по сентябрь.

Еще одно направление для местной торговли – региональный брендинг. Здесь подразумевается производство и реализация футболок, толстовок, кружек и прочих сувениров с логотипами района, города или области или например, одежда для сибиряков.

Как видим, определить самый прибыльный товар не так сложно, ведь по сути вся эта продукция – все то, что нам необходимо практически ежедневно. Те вещи, от которых человек не сможет отказаться даже в кризис, всегда будут в корзине покупателя.

(81 оценок, среднее: 4,52). Оцените, пожалуйста, мы очень старались!

Загрузка…

Источник

Пандемия сильно повлияла на рынок розничной торговли продуктами питания в этом году. Небольшие игроки столкнулись со значительными трудностями, а процесс консолидации рынка в пользу федеральных сетей ускорился. Операторы магазинов формата «у дома» продемонстрировали заметное улучшение плотности продаж и увеличение рентабельности, наращивая отрыв от других форматов. Одновременно с этим базовые метрики потребительского спроса ухудшились с продолжающимся падением доходов населения, ростом безработицы, а также уменьшением числа спонтанных и крупных покупок. В ответ на макроэкономические тенденции запускается все больше сетей дискаунтеров. Мощный импульс получило развитие электронной коммерции, и в частности

e-grocery

. По мнению Артема Михайлина, аналитика ИК «ВЕЛЕС Капитал», многие из этих тенденций имеют долгосрочный характер и в значительной мере определят будущее продуктового ритейла России. Его обзор ситуации – в этой статье.

Фото: Sergey Bezgodov/shutterstock

ВВП

Российский экспорт по итогам 9 месяцев года сократился на 23% г/г, а цены на нефть упали примерно на 25% г/г. Наибольшее падение ВВП в этом году составило 8% и пришлось на 2К, однако уже в 3К падение скорректировалось до 3,8%. В 4К возможно усиление падения в силу начала второй волны пандемии. Согласно последней оценке Министерства экономического развития (далее МЭР), падение ВВП России в текущем году составит 3,9%. Основные негативные эффекты связаны с пандемией и введением ограничительных мер. При этом в следующем году ожидается рост показателя на 3,3%. К 3К 2021 г. экономика должна достигнуть докризисного уровня и перейти к росту в конце года. В 2022–2023 гг., согласно расчетам, темпы роста составят не менее 3%.

Рост ВВП на прогнозном горизонте должен основываться на расширении внутреннего инвестиционного и потребительского спроса. В частности, в 2021 г. ожидается восстановление потребления домашних хозяйств с увеличением оборота розничной торговли и объема оказываемых платных услуг населению.

Инфляция

По итогам 3К продовольственная инфляция составила 4,3%, а в октябре и ноябре — максимальные в этом году 4,8% и 5,8% соответственно. Наибольший вклад в инфляцию внес эффект ослабления рубля, а также вторая волна пандемии, в условиях которой начали расти цены на продукты питания и медикаменты. Особенно заметно подорожали сахар, масложировая продукция, рыба, фрукты и овощи. По итогам конца ноября и начала декабря проинфляционный эффект от ослабления рубля в основном начал сходить на нет. Предполагается, что в 2021 г. сдерживающее влияние на темпы роста потребительских цен окажет бюджетная консолидация (сокращение бюджетного дефицита), эффект от которой будет частично компенсирован смягчением денежно-кредитной политики. Согласно ориентиру МЭР, по итогам года продовольственная инфляция должна составить 3,4% и остаться на том же уровне в 2021 г., а в 2022 г. ускорится до 3,8%. Долгосрочная цель Банка России по инфляции остается неизменной и составляет 4%.

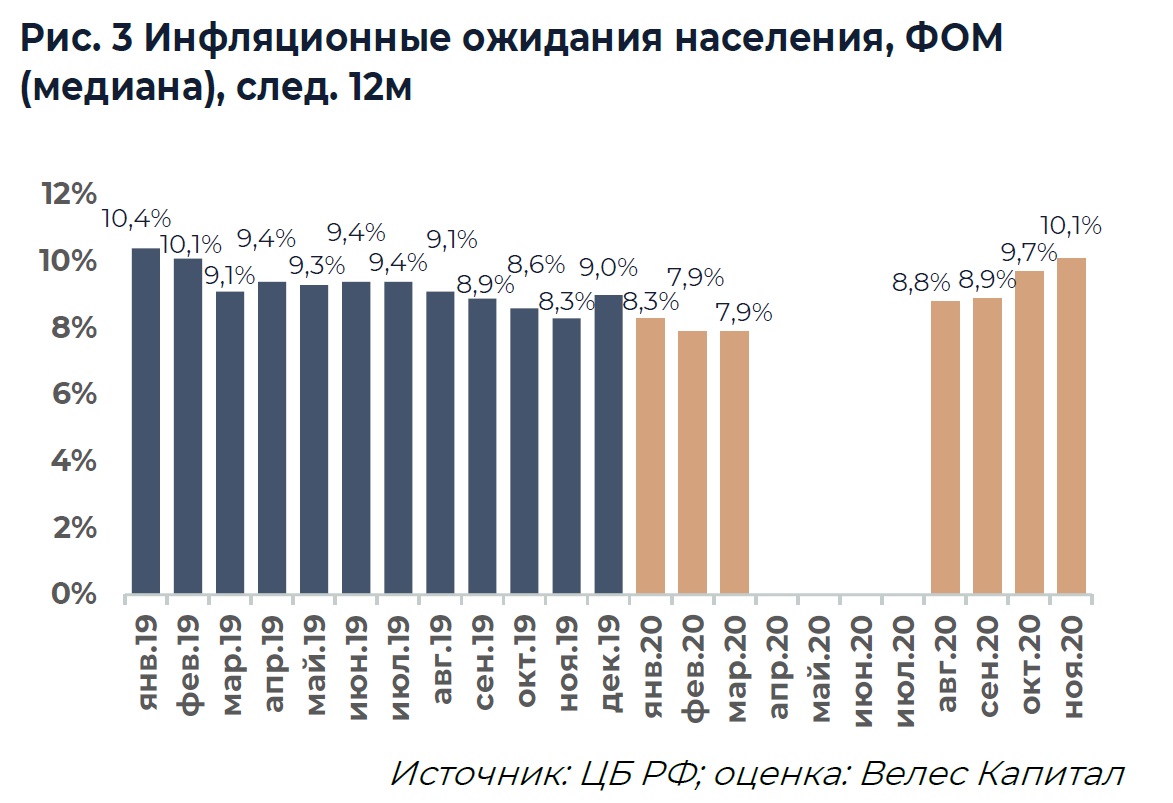

Инфляционные ожидания населения в ноябре вновь продемонстрировали рост и преодолели даже пиковые значения начала 2019 г. Наблюдаемая инфляция за последние 12 месяцев оценивается в 10,7%, а инфляционные ожидания на следующие 12 месяцев составляют 10,1%. Рост наблюдается уже несколько месяцев подряд и распространяется как на категорию людей со сбережениями, так и без них. ЦБ РФ отмечает, что на инфляционные ожидания продолжает влиять ослабление рубля и рост цен на ряд часто приобретаемых товаров. Повышение инфляционных ожиданий может приводить к временному увеличению спроса на товары длительного пользования. По мнению ЦБ, население пока оценивает риски роста цен как краткосрочные.

По данным исследовательского холдинга «Ромир», цены на корзину основных потребительских товаров с октября 2019 г. по октябрь 2020 г. выросли на 14% г/г.

В списке находятся 200 наиболее популярных продуктовых и непродуктовых наименований включая мясо, рыбу, сыр, молоко, яйца, хлеб и прочее.

С начал года курс рубля по отношению к евро снизился примерно на 30%, а к доллару на 20%. По данным Банка России реальный эффективный курс рубля с начала года упал на 16,8% г/г. МЭР прогнозируют курс рубля к доллару в 2021 г. на уровне 72,4 и в 2022 г. 73,1. Стабилизация курса должна быть обусловлена восстановлением мировой экономики и ростом спроса на основные товары российского экспорта (преимущественно нефтегазовые категории).

Доходы, расходы, накопления

Реальные располагаемые доходы населения в текущем году продолжили снижаться. Пик ожидаемо пришелся на 2К, когда показатель составил минус 8,4% г/г. По итогам 3К падение скорректировалось до минус 4,8%. За 2020 г. падение может составить 3%. МЭР прогнозирует рост показателя в 2021 г. на уровне 3% за счет восстановления доходов от собственности и предпринимательской деятельности, которые наиболее сильно пострадали в этом году.

По итогам 9 месяцев 2020 г. темпы роста номинальной заработной платы составили 5,7%, а реальной — 2,6%. МЭР ожидает по итогам года темпы роста показателей на уровне 4,7% и 1,5% соответственно. В 2021 г. темпы роста реальной заработной платы должны ускориться до 2,2%, а в 2022 г. — до 2,3%.

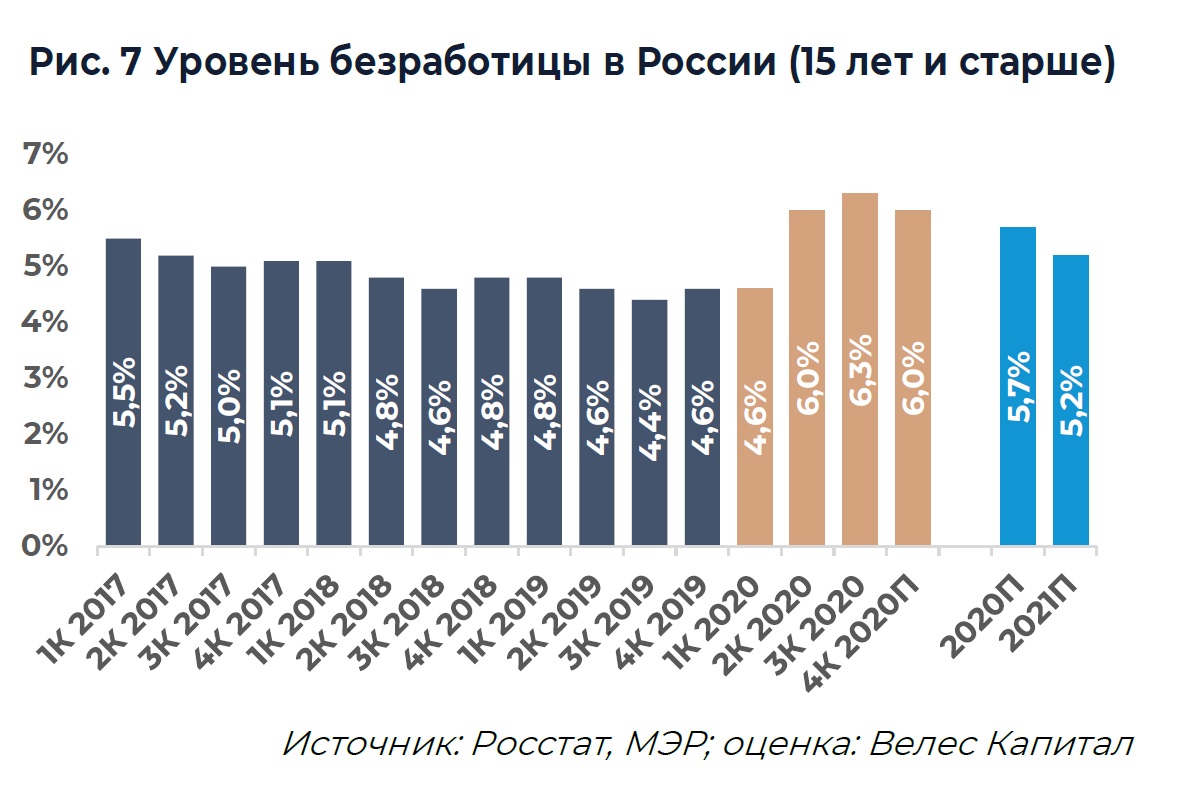

Уровень безработицы в 3К составил 6,3% против 4,6% в 4К 2019 г. По итогам 2020 г. министерство закладывает уровень безработицы в 5,7%. Восстановление экономики в 2021 г. должно сопровождаться улучшением ситуации на рынке труда и ростом числа занятых до уровня 2019 г. к концу периода. Уровень безработицы должен выйти на естественный уровень 4,7%–4,6% в 2022–2023 гг.

По итогам 2019 г., согласно данным Росстата потребительские расходы домашних хозяйств составили 19,1 тыс. руб. на члена домашнего хозяйства в месяц, что на 9,5% больше показателя прошлого года. На продукты питания и безалкогольные напитки пришлось 30% этой суммы.

Жители России все еще тратят на еду существенно больший процент средств, чем жители развитых стран.

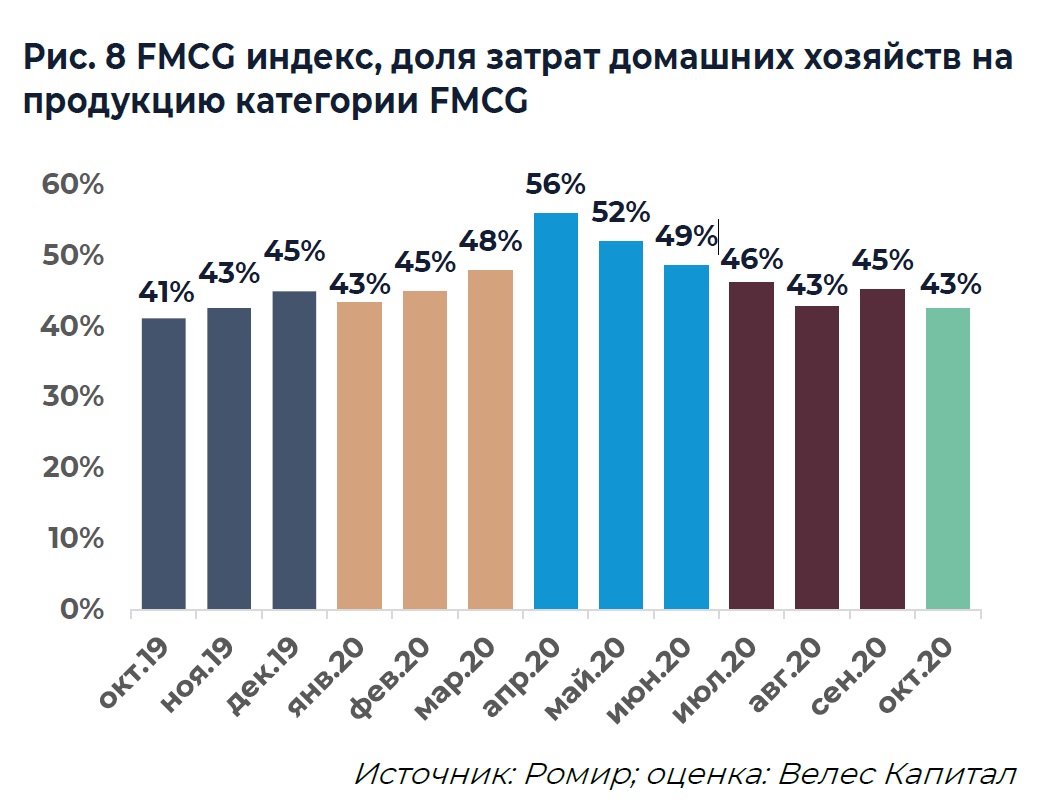

Располагаемые ресурсы домашних хозяйств в 2019 г. составили 28,95 тыс. руб. на члена домашнего хозяйства в месяц, что на 7,7% больше, чем в 2018 г. Из них 12,1% пришлось на сделанные сбережения. FMCG индекс «Ромир», который отслеживает изменение доли FMCG продуктовых и непродуктовых товаров в расходах домохозяйств, демонстрировал пик в апреле со значением в 56%. Далее значение постепенно снижалось и составило 43% в октябре. Индекс свободных денег, который демонстрирует возможность домохозяйств потреблять товары и услуги сверх необходимых потребностей, находился на уровне 79% в октябре против 111% в апреле.

Данные Сбербанка показывают, что экономическая активность начала замедляться по всем основным направлениям с приходом второй волны пандемии.

В частности, Сбербанк зафиксировал снижение потребительских расходов на 2,7% г/г в октябре против минус 0,8% в сентябре, а в последнюю неделю ноября падение достигло уже 11,4% г/г.

Номинальный ФОТ остался на уровне 2019 г., но отклонение от трендового уровня усилилось до минус 8,9%. Ключевым источником торможения в отличие от апреля–мая является конечный спрос домохозяйств, а страдает прежде всего сервисный сектор. Изменение входящих финансовых потоков бизнеса составило в октябре минус 0,7% г/г против +5,7% г/г в сентябре. Вторая волна пришлась на период, когда отложенный спрос, накопленный за время самоизоляции, был реализован. Таким образом создаётся риск «петли», когда стагнация заработных плат провоцирует дополнительное снижение расходов домохозяйств и соответственно падение доходов компаний.

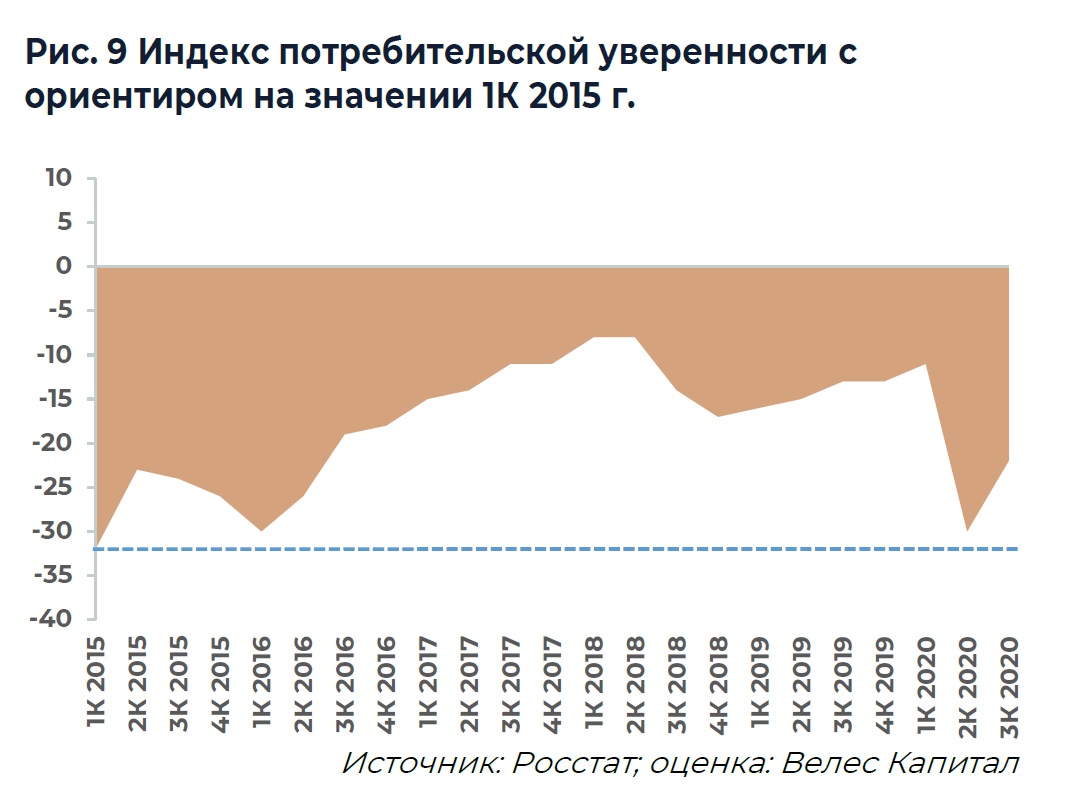

Потребительская уверенность

Индекс потребительских настроений «Левада-Центра» в ноябре вновь начал снижаться против периода укрепления в сентябре и остановился на 69 пунктах. Индекс потребительских настроений, по данным «Росстата», в 3К составил минус 22 пункта против минус 30 во 2К. В 4К индекс может вновь продемонстрировать дополнительное снижение. Среднее значение индекса в 2019 г. находилось на уровне минус 14, в то время как среднее значение за 9 месяцев 2020 г. составило минус 21 пункт.

По итогам 3К 26% опрошенных «Росстатом» расценивали свое материальное положение как плохое или очень плохое, и только 8,2% как хорошее/очень хорошее. 53,1% опрошенных в 3К оценили текущие условия как неблагоприятные для крупных покупок и только 9,5% как благоприятные.

Более 90% опрошенных людей ожидали роста цен в ближайший год и 48,5% полагали, что цены вырастут значительно. На фоне прихода второй волны пандемии население начало вновь сокращать расходы, особенно на услуги, где зачастую необходимо физическое присутствие. Наблюдается явная зависимость между уровнем риска заразиться и снижением экономической активности в регионах. Это может говорить о возможности достаточно быстрого восстановления экономической активности по мере ухода заболевания и снятия ограничений.

Розничная торговля

Министерство экономического развития ожидает падение розничных продаж в 2020 г. на 4,2% г/г. На фоне восстановления экономической активности в 2021 г. ожидается рост розничной торговли на 5,1% г/г и в диапазоне 2,8–2,9% по итогам 2022–2023 гг.

По итогам 3К падение оборота розничной торговли продуктами питания составило 3,6% и столько же в октябре. Традиционно более половины оборота розничной торговли в России формируется в 10 регионах, среди которых основные — это Московская область и Москва, а также Ленинградская область и Санкт-Петербург.

Сбербанк отмечает, что вторая волна коронавирусной инфекции существенно сократила спрос на услуги кафе, баров, ресторанов (падение на 29,6% г/г), а также индустрий красоты и развлечений. При этом в октябре начали характерно расти траты населения на продовольствие (+6,6% г/г), лекарства и медицинские товары. Ажиотажного спроса, как в мартовский период, не наблюдалось. В текущем году Сбербанк фиксирует наибольший рост расходов именно в продовольственном сегменте, который смог избежать падения в марте–июне и даже, напротив, ускорил рост в отличие от непродовольственных категорий и услуг. Переток денежных средств из сегмента HoReCa (гостинично-ресторанный бизнес) в значительной степени поддержал спрос на продукты питания. Дополнительную поддержку оказал тот факт, что границы оставались закрытыми в основной период отпусков, и больше денежных средств было потрачено внутри страны. Согласно данным банка, в ноябре рост расходов в продовольственном сегменте стабилизировался на уровне 3–4% г/г. В последнюю неделю ноября падение сегмента кафе и ресторанов ускорилось до 36% г/г.

Рынок розничной торговли продуктами питания

Согласно расчетам Infoline, в 2020 г. размер отечественного рынка должен составить 16,7 трлн руб. и вырасти до 19,6 трлн руб. к концу 2023 г. Среди форматов основным двигателем ожидаемо останутся магазины «у дома», оборот которых должен увеличиться на 1,5 трлн руб. а доля — с 29% до 32%. Единственный современный розничный формат, который, вероятно, продолжит демонстрировать негативную динамику — это гипермаркеты. Данное явление связано с изменением предпочтений потребителей, когда закупки впрок переходят в онлайн или заменяются более частыми приобретениями в магазинах «у дома».

Сложная экономическая ситуация в стране, скорее всего, спровоцирует увеличение оборота и доли дискаунтеров. Данный формат ориентирован на снижение уровня цен за счет экономии ритейлера на ряде издержек (например, персонале) и построении ассортимента на основе собственных торговых марок.

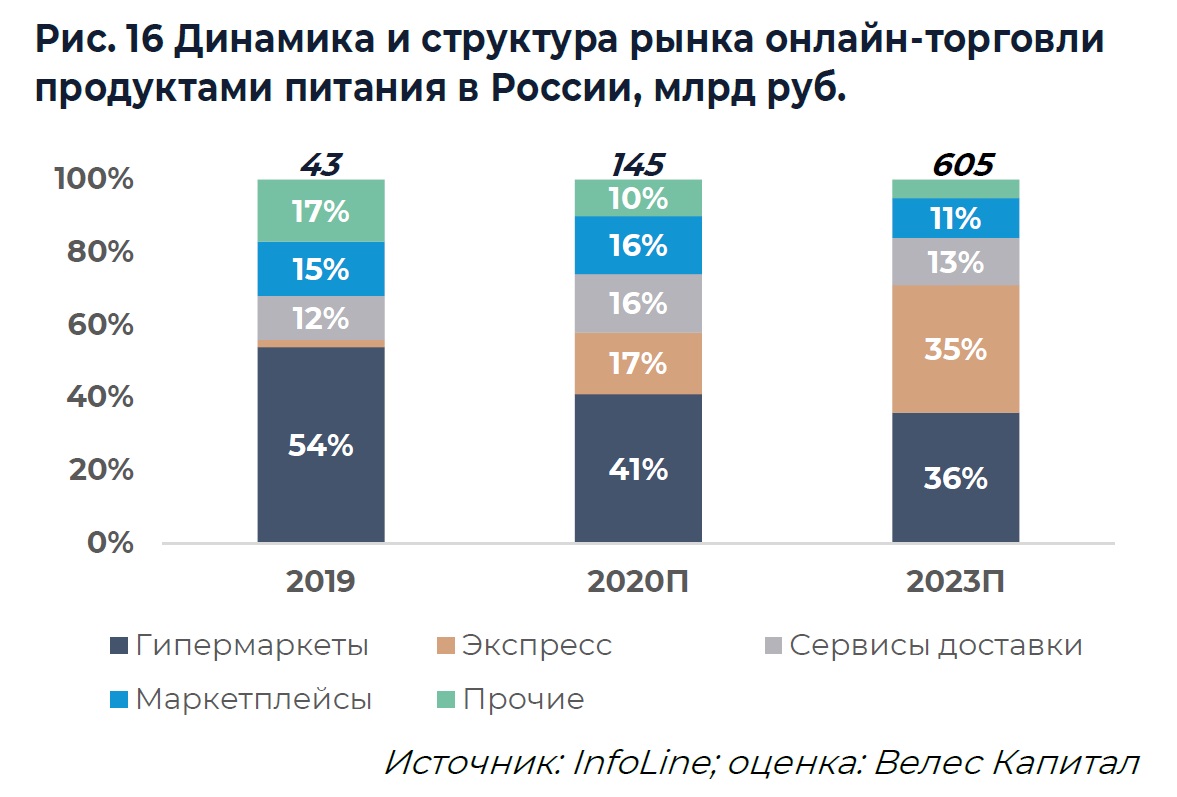

Доля современных форматов продолжит увеличиваться, а доля традиционной торговли сократится с 20% в текущем году до 16% в 2023 г. Ожидается, что онлайн-сегмент получил существенный толчок в текущем году и его оборот достигнет 605 млрд руб. в 2023 г. против 145 млрд руб. в 2020 г.

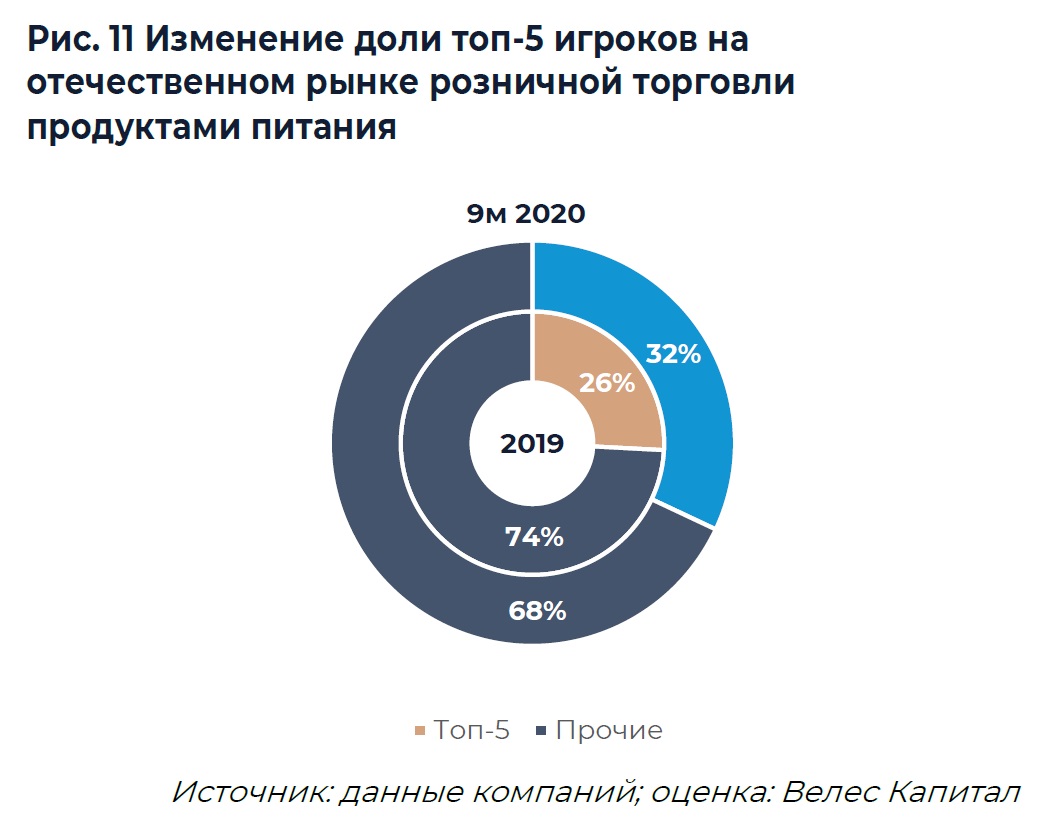

Продолжается процесс постепенной консолидации рынка. Доля игроков из топ-10, согласно оценке InfoLine, может составлять 33%, а топ-5 — 29%. Мы оцениваем долю топ-3 по итогам 9 месяцев текущего года в 27,4% (топ- 5 в 32%), а долю лидера рынка X5 Retail Group в 12,2%. Собственная оценка X5 — 13%. За счет сокращения традиционной торговли и ухода менее эффективных игроков доля крупнейших участников рынка продолжит увеличиваться. Так, например, X5 сообщает, что порядка 50–60% всех открытий группы происходит на площадях, которые ранее занимали другие игроки. В пользу консолидации также говорит тот факт, что в развитых странах доля игроков из топ-5 заметно выше и составляет около 50% в США, более 60% в Великобритании и более 70% в Германии. Ограничение ФАС на максимальную долю рынка в 25% пока оставляет достаточное место для маневра. Доля рынка крупнейших игроков в значительной степени увеличилась в текущем году благодаря пандемии. Росстат зафиксировал падение оборота розничной торговли продуктами питания в 3К на 3,6% г/г, однако розничный оборот X5 Retail за этот период увеличился на 15,4% г/г, «Магнита» на 11,9% г/г, «Ленты» на 4,6% г/г. Этот факт говорит в пользу большей эффективности современных крупных игроков, что стало особенно заметно из-за прихода коронавируса.

По итогам 9 месяцев 2020 г. все три крупнейших публичных компании (X5, «Магнит», «Лента») зафиксировали увеличение темпов роста выручки и LFL, а также улучшение плотности продаж на квадратный метр. В значительной степени это коснулось магазинов «у дома», которыми оперируют X5 и «Магнит». В марте на фоне прихода пандемии начался ажиотажный спрос на некоторые товарные категории с длительными сроками хранения. В период самоизоляции население предпочитало избегать торговых центров и гипермаркетов, опять же отдавая большее предпочтение ближайшим магазинам. Увеличение экономической активности и начало отпускного сезона в июне–июле вновь оказали благоприятное воздействие на крупнейшие продуктовые сети. X5 и «Магнит» замедлили темпы открытий в том числе из-за того, что высокая плотность продаж позволяла демонстрировать сильные темпы роста без дополнительных капитальных затрат. Прирост торговой площади X5 в 3К составил 9,6% г/г против 12% г/г в 2019 г., а у «Магнита» — 3,2% г/г против 12,1% г/г. Пока менеджмент ритейлеров с осторожностью говорит о возможном увеличении количества открытий в будущем году. X5 остается лидером рынка по совокупной торговой площади продуктовых форматов с показателем 7 680 тыс. кв. м. в 17,35 тыс. магазинов по итогам 3К 2020 г.

E-grocery

Рынок онлайн-торговли продуктами питания в этом году может вырасти с 43 до 145 млрд руб. и до 605 млрд руб. в 2023 г. Значительное положительное влияние на e-grocery в 2020 г. оказала пандемия, и сегмент стал одним из наиболее растущих в отечественном e-commerce. Текущее проникновение в розничную торговлю продуктами питания составляет всего около 0,7% против 1,6% в США, 4,6% в Великобритании и 14,5% в Южной Корее. Проникновение может существенно увеличиться в ближайшие годы и приблизиться к 3% в 2023 г.

Пока большая часть рынка приходится на сегмент онлайн-гипермаркетов (около 41%), но доля экспресс-доставки быстро увеличивается.

Ожидается, что к 2023 г. доли экспресс-доставки и онлайн-гипермаркетов станут примерно равны.

Infoline полагает, что доли сервисов доставки и онлайн-маркетплейсов будут сокращаться, но рост оборота в этих сегментах все же будет значительным.

В 2020 г. многие офлайн-ритейлеры запустили или расширили проекты в сфере онлайн-торговли. Также на данный рынок активно выходят онлайн-игроки, для которых торговля продуктами питания не являлась основным направлением. По итогам 9 месяцев 2020 г. лидером рынка оставалась X5 Retail Group с совокупным оборотом онлайн-бизнесов в 12,7 млрд руб., из которых 9,6 млрд руб. пришлось на гипермаркет «Перекресток Впрок», а еще 3,1 млрд руб. на экспресс-доставку сетей «Пятёрочка» и «Перекресток». Компания планирует занять 20% на рынке e-grocery в 2023 г. против 10% по итогам 2019 г. и примерно 12% за 9 месяцев 2020 г. Второе и третье место занимали «Утконос» и «Сбермаркет» с оборотом в 11,6 млрд и 11,5 млрд руб. соответственно. «Магнит» пока развивает свои онлайн сервисы в качестве пилотных проектов или в партнерстве с «Яндекс.Еда» и Delivery Club. В сегменте экспресс-доставки лидируют проекты интернет-холдингов «Яндекс.Лавка» и «Самокат», хотя у традиционных офлайн-ритейлеров есть хорошие шансы составить конкуренцию за счет большого количества уже имеющихся торговых точек.

Основные различия между двумя базовыми сегментами e-grocery (экспресс и гипермаркет) проявляются в модели использования, а также времени доставки и ассортименте. Например, онлайн-гипермаркет «Перекресток» может доставить товары в день заказа при определенных условиях и предлагает ассортимент в 44 тыс. SKU, а «Яндекс.Лавка» доставит заказ за 1